-

双鹭药业2017年报解读

漂泊的浮动 / 2018-03-21 08:04 发布

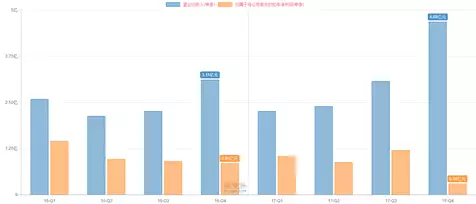

1关于业绩 营业收入和归母净利润连续两年下滑后,双双触底回升,分别增长23%和18%,并且,营业收入触及历史高位。不过,扣除非经常性损益的净利润(主要是出售卡文迪许股权产生的投资收益),仍然下跌17.5%。

分季度看,四季度营收同比、环比均大幅增长,四季度营收环比增长50%。但是,因为同期销售费用大增,当季高达1.9亿元,基本把利润吞噬殆尽。四季度归母扣非净利润只有3000多万元,同比环比均下跌,同比下跌65%。

2017年行业数据整体回暖,国家医保基金增长稳定,压力有所缓解。 2017年1-11月医疗保险基金收入增速持续超过支出增速。

公司认为未来5-10年,医药行业将彻底迈入新时代,药品回归疗效、药企回归研发导向、医疗服务回归线下医疗的本源。新行业趋势下,治疗性用药有望爆发。

2

关于销售

双鹭过去的销售模式是以经销商销售为主,借助经销商的势力,大范围铺货。因此需要向经销商让利,牺牲毛利率,但是,公司自己不需要投入销售费用。

同之前的公司的主力品种贝科能不同,现在公司主推的来那度胺,更需要公司直销,需要更“精细化、更高级”的学术推广营销。双鹭目前正在逐步建立自己的直销队伍,销售费用上升较快,不过从长远来看,这也是发展壮大的必由之路。蹲下去,是为了跳的更远。科伦、双鹭等过去以经销商为主的药企,都正在这么干。

据路边社爆料,公司已招聘了若干医药代表,进行了半年多的培训,从董秘梁大姐爆出的来那度胺1个月销量来看,销售这方面至少还算及格。

看看最近十年的季度销售费用率,从长期低于5%,迅速攀升到43%,体会一下公司对拉那度胺的厚望吧。

3

关于研发

公司的认识很清醒,药企回归研发导向。而研发能力也是药企核心竞争力的体现。公司的年报中,有大段关于研发进展和研发计划的描述,因为基本看不懂,所以就不多说了。

公司研发采用自主研发与技术引进相结合的方式。贝科能、来那度胺、奥硝挫这几个大单品都是外部引进的成果。遗憾的是随着来那度胺上市,公司与卡文迪许的合作曲终人散。两家企业共苦过来,马上可以同甘了,却要分道扬镳,还差点撕破脸皮,令人唏嘘。

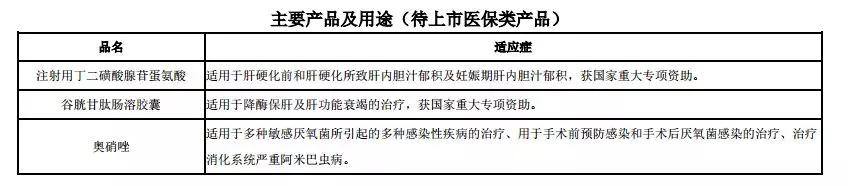

在新药研发极度烧钱的当下,公司每年1个多亿的研发费用,未来看还真是远不够用。这也与公司极度保守的经营策略有关,公司基本从不借钱,就靠自己的利润积累。不过来那度胺这一YY多年的重磅炸弹终于上市了,加上,另外一个待上市的大单品奥硝挫,公司产品线越来越丰富,重磅产品陆续上市,将给公司带来大量的现金流,预计可以有效支撑公司的研发,就看徐总有没有科伦老刘的魄力了。

4 总结展望

毫无疑问,随着来那度胺、奥硝挫这两大重磅品种上市,公司今后几年业绩将高速增长。公司股价自2013年起便在一个大箱体里盘桓多年,也许是时候该突破了。

成也萧何,败也萧何,公司过于依赖大单品,会大大增加公司的业绩弹性,成,则一飞冲天,败,则一败涂地。建议大家根据自己的风险偏好,区分对待。

大生投资工坊/文

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号