-

读优质企业半年报之老板电器兼家电行业财务概览

反身性之投资 / 2018-08-23 13:07 发布

巴菲特说:“只有你愿意花时间学习如何分析财务报表,你才能够独立地选择投资目标。”相反,如果你不能从财务报表中看出上市公司是真是假是好是坏,巴菲特认为,你就别在投资圈里混了。“别人喜欢看《花花公子》杂志,而我喜欢看公司财务报告。”

事件:老板电器8月23日最新公布的2018年中报显示,其营业收入35.0亿元,同比增长9.35%;归属于上市公司股东的净利润6.60亿元,同比增长10.47%。同时,公司发布前三季度业绩预告,预计公司2018年1-9月净利润为10.08亿元~11.53亿元,上年同期为9.60亿元,同比增长5%~20%。

通过看上市公司过去十年的财务报表,简单得出这家公司是否具有具有长期竞争优势和持续盈利能力。

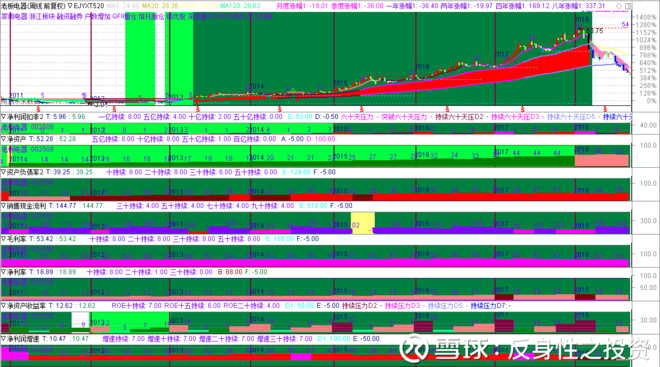

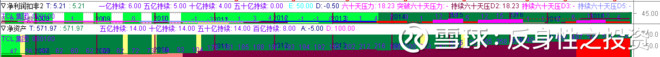

由于老板电器2010年才上市,打开公司上市来的8大核心财务指标:扣非净利润、净资产、资产负债率、销售现金流、毛利率、净利率、净资产收益率、净利润增速。

下面是主图:行情图和8大核心财务指标

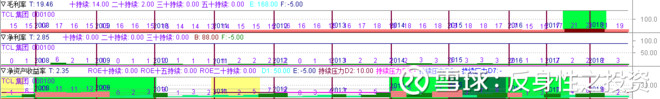

老板电器在通达信细分行业属于家电行业,该行业有43家上市企业,截至2018年8月23日上午10点08分,老板电器流通市值218.96亿元,排在行业第六位;$美的集团(SZ000333)$ 目前流通市值排在第一位:2683.49亿;第二位的是$格力电器(SZ000651)$ :2336.49亿;第三位的是青岛海尔:924.37亿元;第四位的是TCL集团:329.55亿元。截止目前来看,家电行业中突破1000亿有两家,分别是美的集团和格力电器。500亿至1000亿的有一家,是青岛海尔。家电行业上市公司有43家,但行业中有两家企业的市值远超同行其他企业,行业集中度已经较高了,说明已经属于比较成熟稳定的行业了。那么,这些前六的家电行业上市公司,它们的行业地位、抗风险能力、盈利能力和成长前景从财务视角看,我们又能得出什么呢。下面就从这四个方面的财务视角一一查看

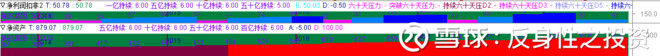

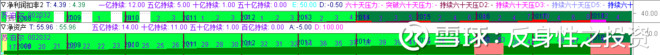

一、反映行业地位的扣非净利润利润和净资产规模指标:

美的集团:由于公司2013年换股吸收合并美的电器,2013年至2017年扣非净利润从39亿元增长到156亿元,净资产从391亿元增长到829亿元。从净资产图可以看出,净资产不存在突变信号。但是我们依然需要打开公司资本运作这一栏,以后不论净资产是否存在突变,都打开这一栏看看。我们可以得知公司在2013年换股吸收上市后,2015年进一步募集资金补充了流动性。只是2015年募集的资金额度相比原有净资产比例较小罢了,所以才在图上没有显示。

格力电器:2007年到2017年期间,扣非净利润从11亿元增长到211.7亿元;净资产则从2007年的58.6亿增长到2017年的668亿元。从净资产图可以看出,净资产在2007年、2012有两处突变,这种突变通常表明企业进行了定增。打开公司资本运作栏,可以得知公司在2007年12月募集了11.35亿元,2012年1月募集了31.95亿元,但是从公司项目投资栏来看,公司不仅投资在了主业上,还计划投资汽车项目,目前还没有公布造车项目的已投入金额,但从公布的计划投资额度来看,高达222亿元。

青岛海尔:2007年到2017年期间,扣非净利润从6.48亿元增长到56亿元;净资产则从2007年的70.56亿增长到2017年的467.5亿元。从净资产图可以看出,净资产在2014年存在突变信号,这种突变信号通常表明企业进行了定增。打开公司资本运作栏,可以得知公司定增了32亿元,用在了补充流动性。

TCL集团:2007年到2017年期间,扣非净利润从1.36亿元增长到11.91亿元;净资产则从2007年的56.51亿增长到2017年的541.43亿元。从净资产图可以看出,净资产在2009年、2010年、2014年和2015存在多处突变信号,这种突变信号通常表明企业进行了定增。打开公司资本运作栏,可以得知公司定增了多次,募集资金用在了公司主业上级收购华星光电项目上。

苏泊尔:2007年到2017年期间,扣非净利润从1.69亿元增长到11.89亿元;净资产则从2007年的18.07亿增长到2017年的51.98亿元。从净资产图可以看出,净资产在2007年存在突变信号,这种突变信号通常表明企业进行了定增。打开公司资本运作栏,可以得知公司2007年9月募集了7亿元,但在后续项目中才逐年使用完。

老板电器:公司2010年才上市,2010年到2017年期间,扣非净利润从1.3亿元增长到14.06亿元;净资产则从2010年的13.71亿增长到2017年的52.57亿元。从净资产图可以看出,净资产只存在上市突变信号,这种突变信号表明企业进行了首次上市融资。打开公司资本运作栏,公司首次上市融资9亿元,后续投资在公司相关主业上。

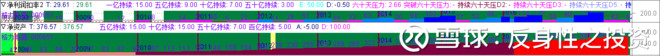

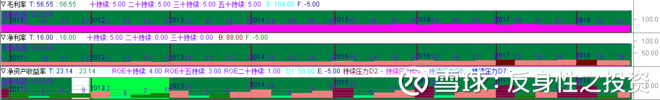

二、反应风险的资产负债率和销售现金流指标:

美的集团:资产负债率处于高位,维持在60-68之间;销售现金流回笼比较顺畅。

格力电器:资产负债率处于高位,维持在70-80之间;销售现金流存在季节性波动,但整体回笼顺畅。

青岛海尔:资产负债率2007年到2011年呈现逐年抬高态势,2011年后处于高位,维持在55-70之间;销售现金流呈现周期性波动,但整体回笼顺畅。

TCL集团:资产负债率处于高位,维持在65-75之间;销售现金流波动比较明显,而且回笼不是很顺畅。

苏泊尔:资产负债率处于低位,但呈现逐年抬高的走势;销售现金流在2011年之间波动比较明显,而且回笼不是很顺畅,2011年后销售现金流回笼比较顺畅。

老板电器:资产负债率处于低位,但呈现逐年抬高的走势;销售现金流存在季节性波动,但整体回笼比较顺畅。

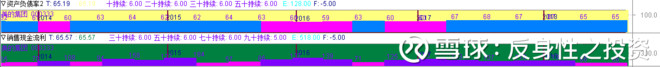

三、反映盈利能力的毛利率、净利率、净资产收益率指标:

美的集团:毛利率维持在23-30之间,2013至2016年呈现逐步走高的趋势,2016年至今有降低的趋势,但是整体波动不大。净利率并不高,很多年份只有个位数,净资产收益率比较高,维持在16-26之间。较低的净利率和较高的净资产收益率形成明显反差,需要进一步结合资产负债率和周转率考察高净资产收益率的来源,由于资产负债率较高,可以其中有一部分来源于占用了上下游资源或者银行信贷。

格力电器:毛利率和净利率并不高,但呈现逐年走高的趋势,净资产收益率比较高,维持在22-34之间。同样存在明显的低净利率和高净资产收益率的反差,同样是高资产负债率,这点与美的集团很相似。

青岛海尔:毛利率和净利率比较稳定,但是一直都不高,尽管近年有抬高的苗头,但不明显。同样是低的净利率和较高的净资产收益率以及较高的资产负债率。但是净资产收益率波动范围加大,在10和32之间。

TCL集团:较低的毛利率、净利率和净资产收益率,而且同样净利率低于净资产收益率,存在高资产负债率对净资产收益率的贡献。且净资产收益率还波动比较明显。说明公司产品的可持续竞争优势和持续盈利能力不强。

苏泊尔:比较稳定的毛利率、净利率但是并不高,但是净资产收益率呈现逐年走高的趋势。同样净利率低于净资产收益率,但是资产负债率也不算太高,只有逐年走高的趋势。那么可能是公司周转率比较高起了主要原因。

老板电器:在家电行业较高的毛利率和相对较高的净利率,以及净资产收益率持续逐年走高的趋势。而且公司资产负债率也不算太高,但有逐年走高的趋势。

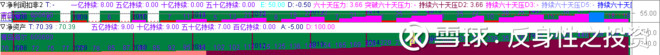

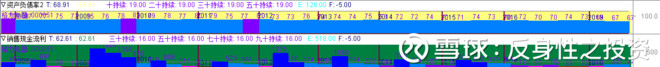

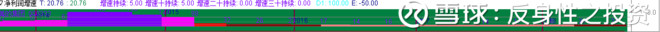

四、反映成长的净利润增速指标:

美的集团:吸收换股后净利润增速高增长,这是会计原因,但结合之后的走势,增速比较稳定,在14-20之间。

格力电器:2007年、2008年公司业绩增速较快,结合扣非净利率和净资产指标,可以得知公司在2007年还募集了资金,加大了投入,在2009年后公司为此了一段较长时间的相对稳定增长,在2015年存在一个年度的下滑,之后又恢复了正增长。

青岛海尔:公司增速业绩相对波动比较明显。但整体还算正增长多。

TCL集团:公司增速波动非常明显。

苏泊尔:公司在2007年至2012年增速比较稳定且比较快,但在2012年增速下滑,之后又恢复到了增长,尽管增速没有之前那么快,但是依然保持在20左右的增长。

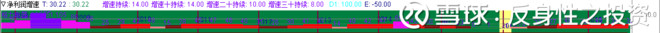

老板电器:公司上市以来增速稳定且维持比较高的增长,但是2017年四季度开始增速放缓明显。

以上是从巴菲特财务视角,8个核心财务指标,四个方面来考察家电行业前六的企业经营特性。

综合以上,我们可以从财务视角得知:一,家电行业已经存在较强的龙头企业,美的集团和格力电器的市值和扣非净利润、净资产规模比第三名的青岛海尔都高出2倍,比第四名及以后的拉开差距更加明显,当然也与各自经营的产品不同有关系。二、家电行业的企业资产负债率差异明显,做空调和彩电的企业资产负债率普遍较高,可能是产业链条较长的缘故。所以毛利率和净利率并不高。三、小家电中苏泊尔和老板电器的资产负债率不高,但是产品的毛利率和净利率依然比较明显,整体的净资产收益率则还不如做空调的龙头企业。这点同样值得反思,为何毛利率和净利率较高,但是净资产收益率却有不如呢,这是由家电行业进一步细分的子行业的特性决定的,事实上资产负债率和销售现金流回笼的特性也主要是由行业特性决定的。四、家电行业除了TCL集团外,整体盈利能力(净资产收益率)均比较强,尽管资产负债率和产品毛利率等差异较大。五、家电企业前六企业除了TCL集团业绩增速不稳定外,其他企业业绩增速尽管存在某些年份的为负,但是整体呈现相对稳定的正增长。

但是,除了老板电器外,其他五家企业均进行了股权再融资,所以投资的资金来源不仅是盈利再投资,而且老板电器也是运用了首次上市募集的资金,换句话说,投资很大程度上还是靠扩大股本。另外,及时想苏泊尔和老板电器资产负债率不高,但是他们的资产负债率也在逐年提高,他们也在加大借助上下游资源或者银行信贷来投资。纯盈利再投资的特性,在家电行业前六来看,不存在。

所以,外部融资(股权的、信贷的或者依靠占用上下游的),融资的可获得性,在行业处于前景好的时候,会助推企业快速发展。同时,如果企业在扩大规模的同事,盈利能力指标和成长性指标比较良好,那么这个良性循环就会启动。但是这个良性循环实质上少不了股票市场的关键一环,毕竟依靠了股票增发,股票市场的股价对基本面的影响就不是可以忽略的。二级市场股价的高低直接回影响到股权融资的多少以及实际,这些是上市公司董事会不得不考虑的。毫无疑问,我们在前面进行食品、、白酒、和医药分析时,也发现很多消费类企业也继续了不同程度的股权融资,但没有指出二级市场股价对基本面的影响。但如果再不指出股价对见面的影响,那么还是继续停留在基本面内循环里,显然是不够的。但把股价影响考虑进来分析,显然也是加大了分析的难度,和不确定性。留到以后逐步展开吧。

回到老板电器,老板电器只进行了上市首次股权融资,也利用了高的资产负债率。但是从公司的经营端来看,净利润增速明显下了一个台阶,这是对良性循环一个较大的挫折和考验。所以,股价已经在2017年底反映的非常明显了,构成明显的戴维斯双杀,而且从2018年上半年业绩以及公司公布的三季度业绩预告情况来看,还没有走出业绩增速下滑的趋势

作者:反身性之投资

著作权归作者所有。商业转载请联系作者获得授权,非商业转载请注明出处。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号