-

中利财报三大迷局

黑鹰光伏 / 2019-05-07 14:28 发布

【文| 资本名侦探(ID:stockdetect)】

2018年8月7日,资本名侦探(ID:stockdetect)更新了题为“穿越中利集团三大未解谜团”的文章,从“现金流与应收账款之谜”、“扶贫倒比商业赚”、“人均营收激增”等三方面讨论公司。而后,中利集团(002309.SZ)的股价表现,诸位投资者有目共睹。

根据上市公司最新披露的2018年年报,中利集团归属净利润为-2.88亿元,较去年同比下降194.25%,这也是公司上市以来首次净利润为负。根据回复深圳证券交易所问询函的公告可知,主要原因有二:

“公司对持有的深圳市比克动力电池有限公司8.29%的股权补充计提2.55亿元资产减值;提高坏账计提金额(部分商业电站应收账款的坏账计提、部分商业电站前期已发生的开发成本计提存货跌价损失、常州船用电缆有限责任公司商誉计提)所致”。

中利集团2018年资产减值损失共计9.17亿元,占当期营业收入的比例达5.48%,为历年之冠。那么,上市公司的财报迷雾是否已经散尽了呢?我们再度查阅中利集团财报后发现,上市公司或仍存疑点。

应收账款仍部分存疑

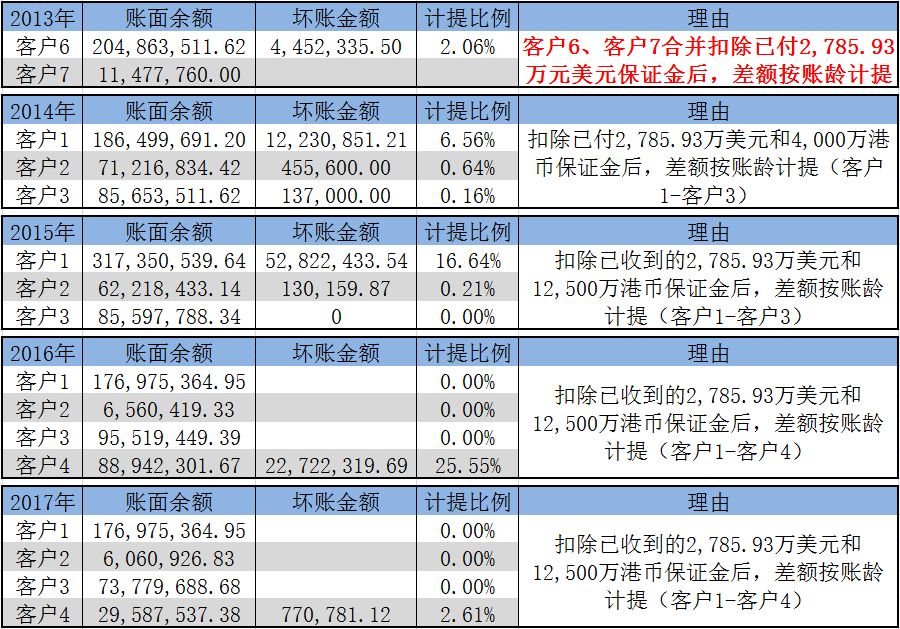

1.背景信息 在应收账款中,除采用“按账龄分析法计提坏账准备”以外,中利集团还会对部分期末单项金额重大的应收账款“单项计提坏账准备”,如在2018年这部分金额占比为5.07%。其中,这部分金额的六成有计提情况如下所示:

这并非2018年才有的应收账款方。我们回溯了多年年报,发现这一组应收账款方可追溯至2013年。以下是该组应收账款方2013年至2017年的情况(大家只需看2013年红色加粗字体即可):

接下来,我们从两个方面来探讨这组应收账款方的奇异之处。

2.保证金与现金流不匹配 由于这一组应收账款方可追溯至2013年,因此2013年年报需要我们仔细查阅。既然应收账款计提理由含有“客户6、客户7合并扣除已付2,785.93万元美元保证金后”这句话,那么我们就应该查看上市公司其他应付款。

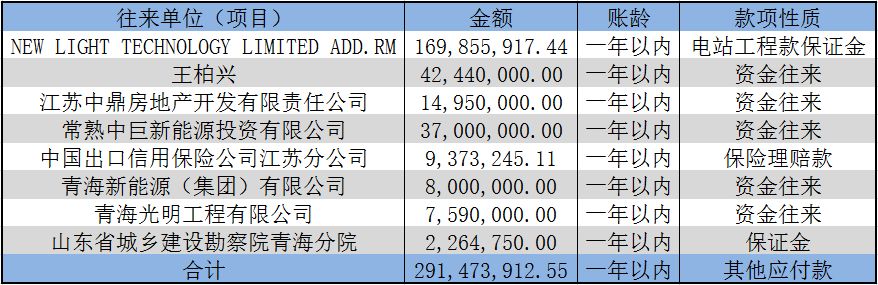

根据2013年财报,中利集团当期期末的其他应付款余额为3.65亿元,其中,1年以内的其他应付款金额为3.43亿元。以下是中利集团2013年年报中披露的金额较大的其他应付款情况:

上述款项性质有“资金往来”、“保险理赔款”两项,均与保证金无关;而保证金性质的款项有“电站工程款保证金”和“保证金”两种,分别是NEW LIGHT TECHNOLOGY LIMITED ADD.RM(下称“NLTLA”)和山东省城乡建设勘察院青海分院。

从金额角度来看,3.65亿元减去2.91亿元仅有0.74亿元,山东省城乡建设勘察院青海分院也只有226万元,均与2,785.93万美元(以2013年美元汇率区间6.0507-6.2453换算成人民币,约为1.69亿元-1.74亿元)相差较大;反而是NLTLA的1.7亿元与之颇为匹配。

既然上市公司收到NLTLA的保证金账龄在一年以内,那么经营现金流就应该有相应体现。然而上市公司现金流量表附注却显示,中利集团2013年收到的其他与经营活动有关的现金中,保证金及其他仅有1.41亿元。很明显,这个金额是小于1.7亿元的,造成如此差距的原因为何呢?

3.与客户数据也不匹配 除此之外,我们从NLTLA这家公司入手,也寻到了一些端倪。中和明略研究团队发现,港股上市公司熊猫绿能(0686.HK)在2013年年报中称,NLTLA是熊猫绿能间接持股100%的全资孙公司。

既然中利集团在2013年对NLTLA有1.7亿元的其他应付款,那么熊猫绿能对中利集团在2013年就应该有不少于1.7亿元(之所以“不少于”,是因为NLTLA只是熊猫绿能众多附属公司之一)的其他应收款。

那么,熊猫绿能的其他应收款情况如何呢?以下是熊猫绿能2013年年报中,“應收及其他應收賬項、按金及預付款項”相关截图:

这里金额较匹配的科目为“原材料預付賬”,金额为1.65亿港元(仅相当于人民币约1.32亿元),但似乎仍与“保证金”不是一回事。

(说句题外话,中利集团控股孙公司中利新能源(香港)投資有限公司曾于2013年跻身熊猫绿能前十大股东)。那么问题来了,中利集团从NLTLA处取得的1.7亿元保证金究竟是什么情况?莫非是港股会计准则与A股有异?

其他应收款的账龄问题

还是2013年。在当期的年报中,中利集团披露其他应收款金额的第二名为“青海省发展投资有限公司”,款项性质为“电站开发保证金”,金额为7500万元,账龄在“一年以内”。

等到了2014年,年报则披露,“青海省发展投资有限公司”跃升至其他应收款第一名,款项性质为“保证金”,金额为1亿元,账龄却在“半年以内”。这意味着,上市公司当期偿还了7500万元,也收到了1亿元。

然而,我们在浏览中利集团2014年经营活动现金流量表时却发现,上市公司当期收到的其他与经营活动有关的现金中“保证金及其他”为7548万元,小于1亿元;支付的其他与经营活动有关的现金中,保证金一项仅有4107万元,也小于7500万元。

值得注意的是,这里可能有一个会计准则方面的小技巧。如果1亿元中的7500万元本就是2013年形成的,那么在2014年这部分账龄就应该是一至两年,计提比例为10%,相对于半年以内2%的计提比例,上市公司需多计提600万元;若再拖上1年,那么次年就需要多计提1500万元了。

截至2018年,中利集团的应收账款与其他应收款分别为93.76亿元、10.36亿元,这些应收款的计提是否都足够谨慎呢?

扶贫、商业进一步分化

我们之前提到过“扶贫倒比商业赚”,如2017年年报显示:中利集团商业光伏电站和扶贫光伏电站的毛利率分别为18.81%、29.60%。到了2018年,商业光伏电站和扶贫光伏电站的毛利率分别为3.74%、27.00%,差距进一步拉大。

接下来看较详细数据。2017年,中利集团扶贫光伏电站的销售量为481.53兆瓦,营业收入、营业成本分别为30.88亿元、21.74亿元,计算可知每兆瓦平均创收641万元、平均成本451万元。

而到了2018年,中利集团扶贫光伏电站的销售量为477.89兆瓦,营业收入、营业成本分别为31.1亿元、22.71亿元,计算可知每兆瓦平均创收651万元、平均成本475万元,均较上一年略有增长,涨幅分别不超过2%、6%。

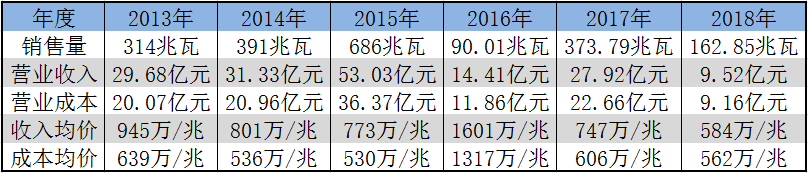

以下是2013年至2018年,上市公司商业光伏电站的数据:

可见,2018年中利集团商业光伏电站的平均创收、平均成本均较前一年出现明显下滑,下滑幅度分别超过20%、7%。由此看来,扶贫电站与商业电站的盈利能力进一步分化了。

写到最后,我们还要提一下质押情况。据质押公告:截止2018年12月28日,中利集团实控人王柏兴累计被质押的公司股份合计2.23亿股,占其直接持有公司股份的99.86%,占上市公司总股本的25.60%。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号