-

中科软:中科院旗下软件股,估值低,蓄势中

牛市战车

/ 2023-03-06 21:42 发布

/ 2023-03-06 21:42 发布最近一段时间,科技股崛起。我们挖掘了一只,就是中科软603927。

软件股,前面一直很牛,后面硬件股也起来了。总的来说,软件股估值都高于硬件股,很多软件股还是亏损的,但市值很高。而硬件股以前估值低,目前也很多达到30倍以上。比较之下,中科软,明显低估了。作为中科院旗下软件股,中字头背景,看业绩,最近几年利润增长一直保持20%,目前估值就30倍。软件股估值才30倍,好像不多。

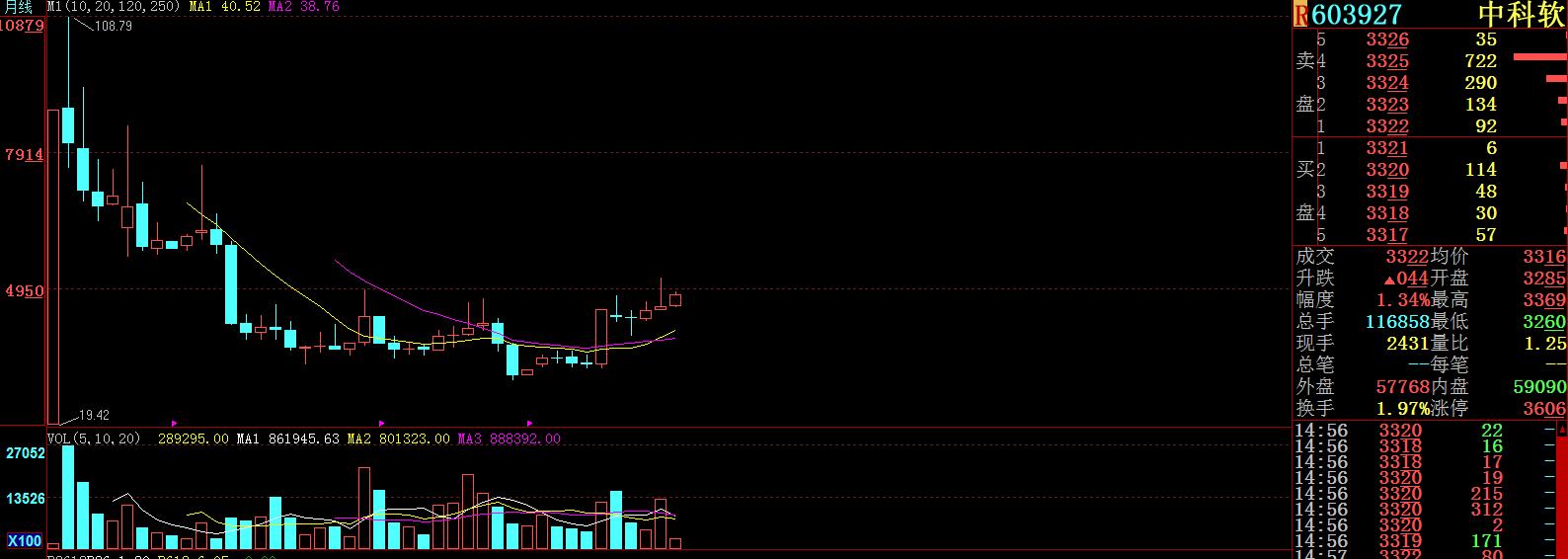

看走势,中科软的月线那是非常漂亮的大底部形态。最近处于横盘整理中,在科技股浪潮中,这个市值不到200亿的中科系软件股,预计一定还有腾飞之日。

月线:

周线:

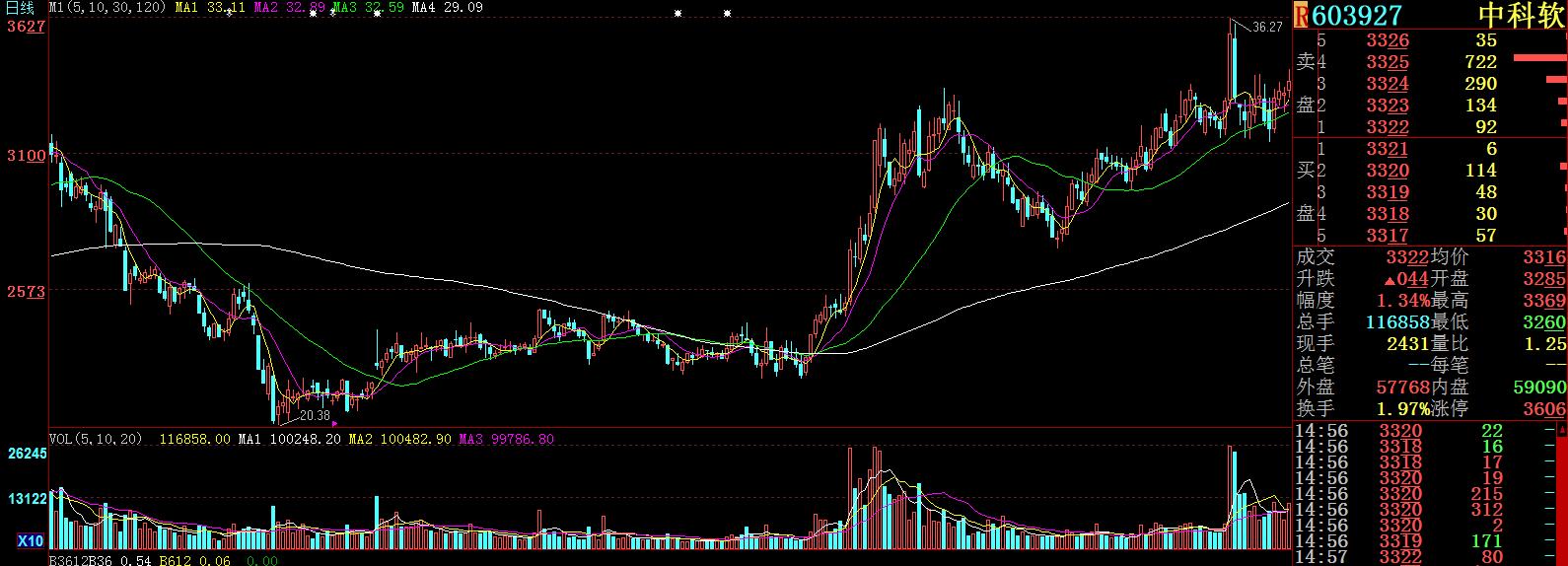

日线:

看看机构研报:

德邦证券:中科软(603927.SH):布局广泛的保险 IT 龙头,“保险+”和海外业务助力业绩突破,利润增长加速可期

公司作为保险 IT 龙头,客户覆盖度高,行业地位稳固,可充分抓住保险 IT 持续发展的行业机遇,实现保险 IT 基石业务的稳定增长。中科软自成立之初即深耕保险IT 领域,具备多项自主研发的保险 IT 解决方案,根据 IDC 的报告,从 2014-2021年稳居保险 IT 解决方案市场份额第一的位置。公司覆盖 95%的保险机构客户,且对保险领域主要客户粘性增强, 2021 年公司保险 IT 收入超 500 万元的客户较2020 年增长 13 家。2019 年以来公司的保险行业客户收入占比超过 50%,构成公司基石业务。线上化转型带来的架构升级需求、信创等多项因素将持续提升保险机构的 IT 投入。公司作为保险 IT 领域稳固的龙头,凭借高覆盖度的客户资源和较完备的产品与服务能力,有望充分抓住行业机遇,维持基石业务的稳定增长。“相似复用”开发理念提高软件业务毛利率,良好的组织管理与考核保持费用率稳中有降,人均创利持续提升,2023 年开始利润有望加速释放。公司采用“相似复用”的开发理念,不断提升开发及服务效率,使得公司软件开发及服务毛利率近年来呈现稳定增长趋势,2022 年 H1 在受到疫情影响的情况下,公司的软件类业务毛利率依然达到 35.80%,在 2021 年全年的软件类业务毛利率基础上提升了 1.62%。同时公司通过加强各项管理与重视利润的考核指标,近年来销售费用率与管理费用率保持稳中有降,人均创利提升趋势明显。在收入稳步增长、毛利率持续提升和费用率控制良好的前提下,预计从 2023 年开始,公司将在利润端加速释放。

“保险+”和海外业务成为公司业绩实现突破的关键抓手。公司实施“保险+”战略,打开增量客户群体和增量服务需求空间,同时海外业务取得关键进展,两项业务增速和毛利率均高于公司整体平均水平,成为公司业绩突破的关键抓手。公司在巩固保险 IT 市场地位的同时,将行业应用软件产品和解决方案应用扩展至众多行业领域,在医疗卫生、社会保障、教育、农业、气象、能源、电力等领域进行广泛布局,不仅能充分抓住各行业的数字化转型机会,还能形成公司深入推进“保险+”战略的良好基础。2021 年“保险+”的直接业务收入为 6344 万元,同比增长101%,毛利率达到 44.55%。2022 年 9 月,公司海外业务取得关键突破,海外业务毛利率在 2021 年达到 34.06%。“保险+”与海外业务的毛利率均高于公司整体毛利率。未来随着“保险+”和海外业务规模的扩大和占比的持续提升,有利于拉动公司整体的收入增速和毛利率水平,成为业绩实现突破的关键抓手。

我们认为公司 2023 年市值可达 287-295 亿元,目标价 48-50 元。预计公司 2023-2024 年营收为 78.23/92.16 亿元,净利润为 8.20/10.69 亿元。

招商证券-中科软-603927-“保险+”战略持续拓展,公司保险IT龙头地位稳固-

公司作为保险IT龙头,背靠中科院拥有丰富的产业和技术资源,通过长期深耕保险IT领域公司的竞争优势不断巩固,“保险+”战略推动公司业务边界持续拓展,后续随着支持保险数字化转型的政策不断加码,公司有望实现规模和市占率双升,首次覆盖给予“强烈推荐”投资评级。

政策扶持推动保险IT行业快速发展,行业景气度向好。2022年银保监会发布的《银行业保险业数字化转型的指导意见》中指出要全面推进保险业数字化转型,通过数字化转型改变过去金融行业同质、低效的痛点,同时明确要降低外部依赖、避免单一依赖,这标志着我国信息化建设逐步踏入全面科技自立自强阶段,保险IT行业将承担更大的责任和迎来更大的发展机遇。同时保险行业协会颁布的《保险科技“十四五”发展规划》中明确了保险行业数字化转型的发展指标,对2025年保险业务和产品的线上化率水平、以及科技投入占比提出了明确的目标要求,按照保费收入年均4%的增速水平和1%的技术投入占比测算,2035年我国保险业的信息科技投入有望达525亿元,与2021年354.8亿元的信息科技投入相比,保险IT的增长空间十分广阔。

公司净利润持续增长,保险IT龙头地位稳固。公司的主要产品包括软件产品销售、软件开发及服务、系统集成及其服务等多个应用层次,其中软件开发及服务是公司的主要收入来源,2021年贡献了48.69亿元的营业收入,贡献占比为77.5%;公司的业务范围涵盖了保险、非保险金融、政务、医疗卫生等多个领域,并且在保险领域具备领先优势,IDC数据显示,2021年我国保险业IT解决方案的市场规模达101.2亿元人民币,同比增长19.6%,公司的市场份额为33.9%,远远领先其他同业。

首次覆盖给予“强烈推荐”投资评级。我们预测未来金融信创和数字化转型是行业未来的大趋势,公司长期深耕保险IT领域,核心系统覆盖大多数保险客户,拥有丰富的开发经验和优质的业务能力;当前公司积极布局“保险+”战略,在政策的支持下和保险行业科技投入不断加大下,公司未来业务发展空间广阔。我们预测2022-2024年公司的归母净利润分别为617、770、902亿元,对应EPS分别为1.04、1.30、1.52元/股,对应当前股价PE分别为29.3、23.5、20.1倍,首次覆盖给予“强烈推荐”投资评级。

风险提示:保险行业市场环境及监管发生变化;保险IT投入不及预期;“保险+”战略进展不及预期。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号