-

超预期!下周补涨可期

薛洪言

/ 04月20日 20:37 发布

/ 04月20日 20:37 发布本周,大事不断,市场情绪折返跑,上证指数最低跌破3000点,最高突破3100点。

上半周,市场集中交易新国九条的影响。扶优限劣,微盘股和小盘股被集中抛弃,先是两天大跌,之后是深跌反弹,但整体仍是下跌。周内万得微盘指数下跌12.11%,年内下跌27.52%。

避险情绪下,红利和中特估板块本周逆势上涨,并带动上证指数一度冲高3100点。周五,伊以冲突发酵,除石油石化、军工、化工等受益板块外,市场出现普跌。盘后,伊朗明确不会进行新一轮报复,大超市场预期,国际油价、金价、美元指数等均应声回落,下周A股市场或出现情绪修复型补涨。

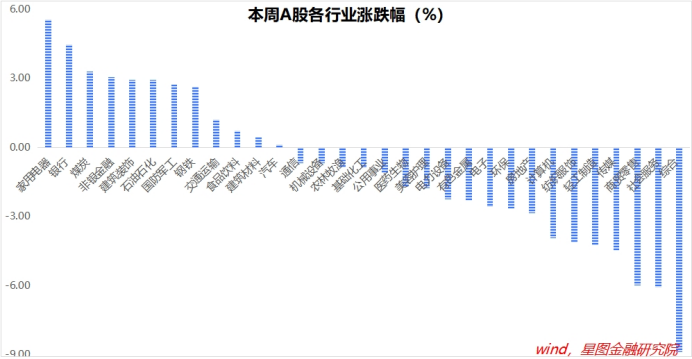

行业层面,短期主线愈发清晰,资源能源板块、高股息板块均走出超额收益;存量博弈下,其他板块成为血包,持续失血。

一周来看,上证指数涨幅1.52%,收于3065.26点。主要宽基指数涨跌互现,万得全A涨幅-0.33%;中证A50、沪深300、中证500、中证1000和中证2000涨幅分别为2.25%、1.89%、0.71%、-1.39%和-5.54%。小盘风格明显跑输。

行业层面,家用电器(5.57%)、银行(4.48%)、煤炭、非银金融、建筑装饰、石油石化等板块领涨;社会服务、商贸零售、传媒、轻工制造、纺织服饰等板块领跌,跌幅均超过4个百分点。

成交金额看,本周日均成交额9360亿元,较上周增加991亿元,活跃度有所回升。北向资金净流出66.91亿元,连续三周净流出。

整体上,本周属于大事频发、情绪主导的一周,情绪是不持久的,下周市场大概率回归基本面驱动,回归常态。

市场相信4月决断,4月已经过半,月内来看,领涨板块是煤炭(7.67%)、有色金属(5.96%)、石油石化(5.5%)、钢铁、家用电器和银行,涨幅均超过4个百分点;房地产、计算机、传媒、商贸零售、电子等板块领跌,跌幅均超过7个百分点。

就领涨板块看,煤炭和银行是高股息逻辑,家用电器是内销和外销双旺驱动的基本面反转逻辑,有色金属、石油石化、钢铁则是国际油价、金价、铁矿石价格上涨逻辑;就领跌板块看,大多缺乏明确的支撑因素,在存量博弈下,没有支撑就是利空,成为血包。

当前市场给出的主线很清晰,就是红利逻辑和基本面复苏逻辑。抓住这两条主线,即可以不变应万变。

中期主线上,继续看好顺周期板块和新质生产力主题的演绎,耐心持有,等待行情走完。

附:市场热点点评

1、1季度GDP发布,增速超预期

1季度,我国GDP同比增长5.3%,高于预期值4.91%。一二三产同比增速分别为3.3%、6.0%、5.0%。GDP平减指数同比-1.1%,名义GDP同比增长4.2%。

投资方面,固定资产投资同比增长4.5%。其中,基础设施投资增长6.5%,制造业投资增长9.9%,房地产开发投资下降9.5%。扣除房地产,固定资产投资同比增长9.3%,仍是稳增长的重要力量。

消费方面,社零增长4.7%,高于过去两年的平均值3.4%,表明消费在稳步复苏中。类型上看,商品零售同比增长4.0%,服务零售额同比增长10.0%。服务消费依然是亮点,其中,餐饮服务收入同比增长10.8%。

出口方面,人民币口径同比增长4.9%,美元口径同比增长1.5%。其中,3月出口意外负增长,弱于市场预期,主要受去年同期高基数(美元口径,10.86%;人民币口径,19.2%)及价格因素拖累。后续继续看好。

节奏上,3月经济数据较1-2月边际放缓,经济内生动力仍不稳固,仍需刺激政策支持;结构上,地产偏弱,制造业较强,前者拖累建材、黑色系,成为PPI负增长的重要拖累项,后者对工业金属(有色金属)形成支撑,为A股有色金属板块领涨提供了基本面支撑。

展望2季度,消费延续复苏态势,尤其是服务消费,依旧保持高增速;出口大概率继续保持正增长;投资方面,制造业和基建投资也是经济的拉动项,房地产仍是拖累项。换言之,接下来稳增长的重点,依旧是房地产。

2、平安银行发布一季报,银行业绩仍未触底

2024Q1,平安银行实现营业收入387.70亿元,同比下降14.0%;实现净利润149.32亿元,同比增长2.3%。

营收的大幅下滑,主要源于息差继续收窄。Q1净息差为2.01%,较去年同期下滑0.62个百分点。结构上,贷款利率大幅下降,存款成本不降反增。受今年2月20日5年期LPR调降等影响,后续息差大概率仍会继续收窄,不过下滑斜率有望大幅放缓。

非息收入方面,财富管理手续费收入10.74亿元,去年同期为23.51亿元,同比下滑54.32%。代理保险、代理基金等收入均大幅下滑。

贷款规模继续正增长,较去年末增长2.2%。结构上,企业贷款继续保持增长,个人贷款余额较去年末下降5%,继续压降高风险个人客户,个贷规模仍未触底。3月末,企业贷款不良率0.66%,个人贷款不良率1.41%,其中,信用卡不良率2.77%,继续处于高位。

净利润逆势正增长,则更多受益于拨备回补。2024Q1,信用减值损失为93.95亿元,较去年同期下降50.54亿元,对应释放了50.54亿元的利润空间。2024年1季度末,拨备覆盖率为261.66%,较去年末下降15.97个百分点。仅1个季度就下滑近16个百分点,线性外推,2024年末或降至214%的低水平。为避免这种现象,后续几个季度,拨备对利润的回补将越来越弱,换言之,不排除每个季度出现利润负增长。

靠拨备来增厚利润,是很难持续的。

当前,受益于低估值、高股息,银行板块受到市场追捧,今年以来涨幅靠前。但要明显反转,还要静待板块业绩触底。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号