-

2023年11月份投资总结

指数基金价值人生 / 2023-12-02 20:55 发布

原创 价值人生

一、2023年11月份投资总结

2023年以来的实际组合包括场内组合、场外基金和港美组合的整体收益是-5.27%。

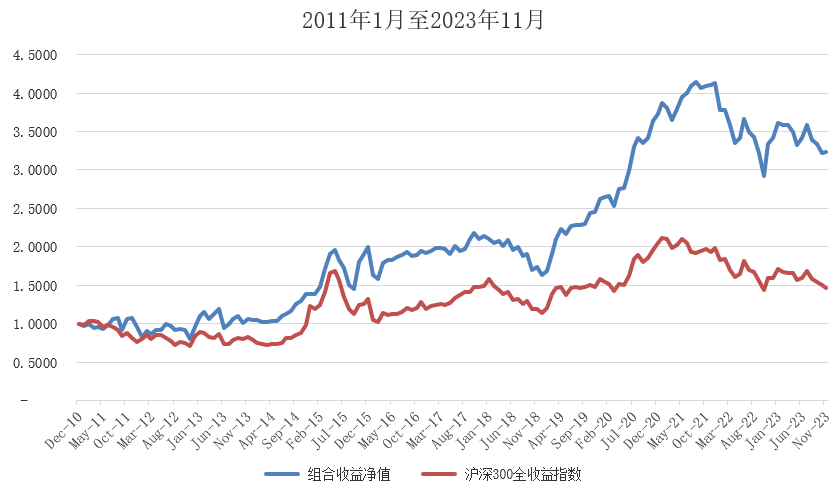

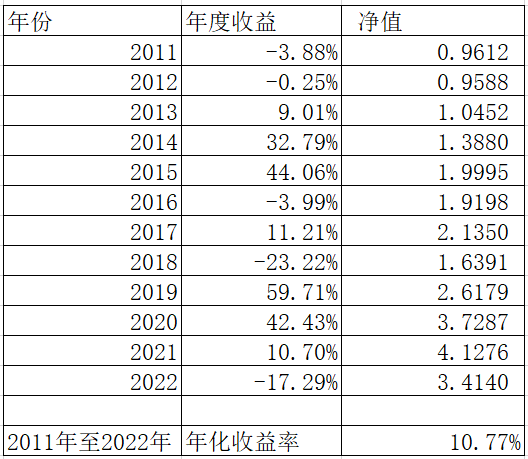

实际组合从2011年初至2023年11月份末净值是从1元至3.23元。年化收益率是9.5%。

沪深300全收益指数从2011年初至2023年11月份末净值是从1元至1.50元。年化收益率是3%。

二、本期持仓总结

(一)场内组合持仓:

场内组合持仓前30只。

腾讯控股、金选300、贵州茅台、招商银行H、中国平安H、恒生科技指数ETF、江苏银行、中国海洋石油H、中概互联ETF、传音控股、中芯国际H、豪悦护理、中药ETF、A50ETF、海康威视、医药ETF、伊利股份、洋河股份、迎贡驾酒、比亚迪、丽珠集团、纳指ETF、老凤祥、美国消费LOF、全球芯片LOF、宁德时代、宇通重工、口子窖、标普500ETF、美的集团。

(二)场外基金持仓:

场外基金组合和港美组合前6只。

中金优选300、 消费红利、恒生A股龙头、全球医疗、标普中国A股红利、MSCI中国A50。

三、资产配置总结

存量资金做资产配置,增量资金做定投。

2023年11月末的沪深300指数的市盈率(TTM)已经跌破了11倍。

虽然沪深市场的成长较弱,但是市盈率非常低,安全边际比较充足。虽然沪深市场有安全边际,但是香港市场的A股对应的H股还要低。AH溢价指数快到160了。

这就陷入了两难的境界。一方面,经济基本面有所改善,市场下跌空间有限;另一方面,AH溢价指数继续上升,沪深市场很难无视香港市场来个独立行情。

除非有资金入市,拉升沪深市场,使得香港市场也无法再跌。所以,我们可以看到,2023年11月份,受AH联动影响多的沪深300指数、恒生A股龙头指数、MSCI中国A股50指数、科创50指数下跌得多;而受AH联动影响少的很多中小盘指数,中证500指数、中证1000指数、国证2000指数、科创100指数不跌反涨。

Smart Beta指数中的中金优选300指数、盈利估值指数微跌不到1%,中证红利指数微涨不到1%,也有很好的国信价值指数上涨了3%以上。Smart Beta指数组合可以平衡稳定收益就很好。香港市场中的恒生互联指数比较便宜,也配置了一些。

再谈谈微盘股指数。当一个策略比较火热的时候,超额收益也要回归了。但是,可以探寻一下超额收益的来源。

11月1日建了个微盘股的组合。剔除亏损的上市公司,选择市盈率0倍至100倍范围之内的上市公司。

从中选择最低市值的五只

, 平均分配仓位, 每只公司20%的仓位。 11月份万得微盘股指数上涨了7%

。组合也同样 上涨了7%。 11月份换了两个来回

, 就是四次。 前两个来回倒腾出了6%的超额收益, 后两个来回倒腾出了4%的超额收益。 。 如果年均超额收益是两三成

, 则与持仓400只的万得微盘股指数收益相同。 , 数量和阈值也都可以自己设置, 无论组合持仓数量多少, 类似策略会有类似收益。像罗素2000指数等小盘指数,长期能跑赢市场,可是仅是微微跑赢市场,而且删除特定阶段的跑赢市场的时间段,也与市场相差无几。

万得微盘还是轮动成的,如果年化收益率一成左右,年均收益再轮动出来两三成左右,年化收益率则变成了三四成了。

轮动的前提是要有底部,如果跌穿了底部退市了就完了。所以,当轮动的前提消失了,此种策略就消失了。

Smart Beta指数,比如中证红利指数、标普红利机会指数,高抛低吸,用财务指标做底,是比较正规的也是可以持续的。

12月份关注主要指数调仓情况。

公司组合(仓位六成):

公司组合中的医药行业组合表现不错。

还用中金优选300指数和盈利估值指数的结晶,建立组合持有八只上市公司,组合表现得不错,也是公司组合中的。所以江苏银行、豪悦护理等公司都到了组合的前面了。

总之,用多种策略做组合,比较均衡平稳。

场内基金和可转债组合(仓位三成):

资产配置直接用指数基金做,配置比较低的香港市场、顺势医药行业的同时,提升了一些QDII仓位的配置,全球配置比较好。场内基金组合年内收益-3%。

可转债组合策略切换,有低价格的和低溢价的,年内收益-1%。

年内场内基金和可转债组合的配置表现相对较好。

场外基金组合(仓位一成):

场外基金组合年内收益-3%。场外基金长期持有Smart Beta组合为主,有红利、价值、质量、低波、成长、动量等基本面策略因子,所以比较均衡。

华宝证券的指数因子优选投顾组合继续跑赢业绩比较基准。

用好多种策略做组合,同时保持好了持仓比例,取得均衡稳健长期复利。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号